Сякаш противно на обичайните теми, с които се занимавам, в тази статия ще разгледам конкретен пример и възможност за инвестиция, с която експериментирах през последните няколко месеца. Разбира се, както често напомням, с настоящия материал аз нямам намерение да ви съветвам да купувате или продавате конкретен актив, нито пък да следвате сляпо моите действия. Идеята е да се разширят вашите хоризонти и да имате на разположение още един инструмент, още едно оръжие в арсенала на вашите инвеститорски умения.

Породено от нуждата (и това е най-често срещаният естествен подбудител) в рамките на една година да събера определена сума пари, се наложи да седна и мисля, по какъв начин бих могъл да постигна това, като до голяма степен си гарантирам, че целта ще бъде постигната. Вариантите бяха два – да се захвана с някакъв допълнителен проект, тоест да работя срещу допълнително заплащане, или пък да потърся начин с инвестиция да събера тези пари. В крайна сметка се спрях и на двата варианта, но за допълнителния проект ще ви споделя в друг материал, а тук ще говоря за инвестиционната идея. Покрити кол опции с далечна падежна дата и страйк цена съвсем близка до настоящата.

Watch my TEDx talk here

AI and the Hidden Price of Comfort | Nik Popgeorgiev | TEDxFolsom

What if technology gave us everything we wanted—yet left us with nothing to live for? This talk explores the hidden cost of AI-driven automation: the quiet erosion of purpose, meaning, and struggle.

Ще разделя текста на три части. Какво планирах, какво се случи и какво ще направя като следваща стъпка.

Нуждата – най-често срещаният

естествен подбудител за креативни идеи

Какво планирах

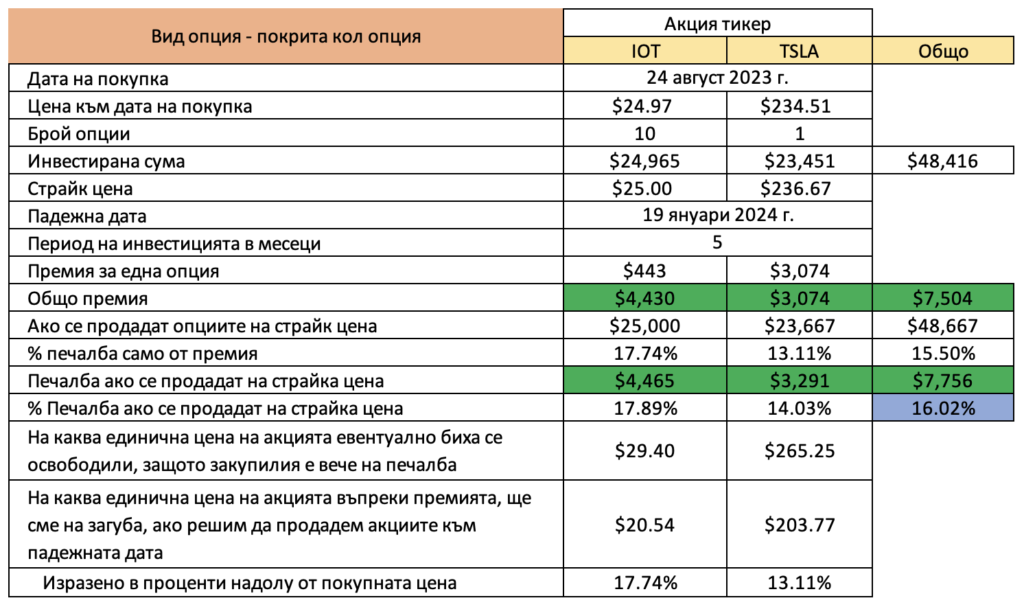

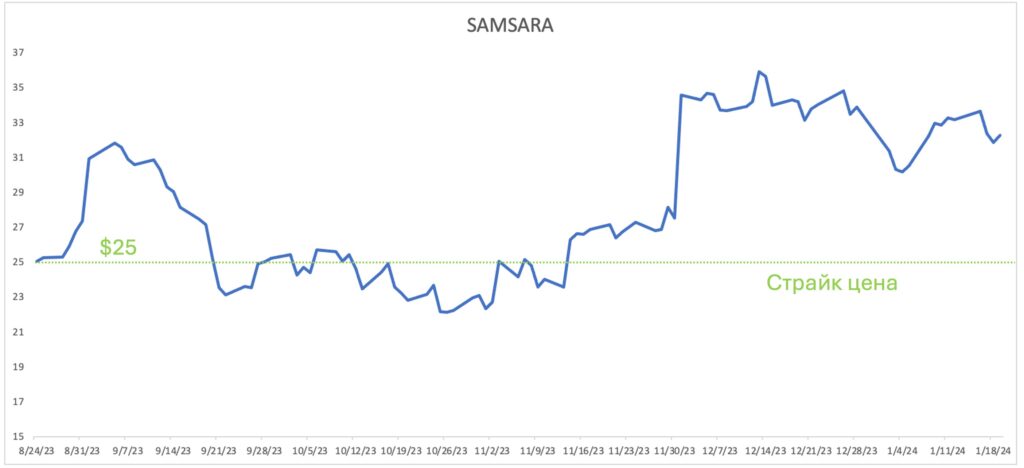

Започнах тази инициатива на 24 Август 2023 година, споделяйки я в определени среди и сред познати. Подбрах две компании, за които имам положителни очаквания относно бъдещото им развитие, купих съответния брой техни акции и продадох покрити кол опции с падежна дата за след 5 месеца (19 януари 2024 година) със страйк цена точно над текущата им към момента на закупуването – (конкретните числа и подробности в таблиците по-долу). Компаниите, които разгледах като потенциални кандидати бяха TSLA (Tesla), IOT (Samsara), MSFT (Microsoft), SMCI (SuperMicro), NET (Cloudflare) и CSCO (Cisco). В крайна сметка се спрях на TSLA (Tesla) и IOT (Samsara), а защо именно на тях ще споделя след малко.

В моята инвеститорска кариера, нееднократно съм продавал покрити кол опции, но никога преди за период по-дълъг от 1 месец. За тези от вас, които не са съвсем наясно с опциите и в частност с покритите кол опции, ще препоръчам да прочетете статията „Хайде на бас или опциите в инвестирането“. Тук ще спомена, че рискът при подобна операция се състои най-вече във вероятността към падежната дата цената на акцията да бъде под страйк цената и акциите ви да не се продадат. Тоест, да си останат във ваше притежание и присъдата дали ще спечелите или загубите от подобна операция да се отложи за бъдеще време.

За компанията Tesla този риск никак не ме притеснява, защото нямам нищо против да държа техни акции за неопределено време. В Tesla инвестирам още от 2015 година, имам им голямо доверие и смятам, че компанията е достигнала до такова ниво на развитие (9-та по пазарна капитализация към днешна дата), че може да си позволи да развива дейности далеч отвъд само продажбата на коли. За Tesla съм говорил повече в частта „Подборът“ от годишната ми равносметка за 2023 година – „Късмет, умение или нещо друго“. Дори и акциите ѝ да не се продадат, което всъщност аз целя при това начинание, ще бъде повече от Окей да останат в мен и да следя развитието им в последвалите месеци.

Въпреки своята увереност в Tesla, за да диверсифицирам това начинание, реших да включа още една компания. Samsara е част от моето инвеститорско портфолио от пролетта на 2023 година. Тоест, аз така или иначе от известно време следя много изкъсо компанията. До момента на продажбата на тази покрита кол опция през август 2023 финансовите отчети, които те представяха, бяха добри и създаваха впечатление за оптимистични бъдещи очаквания до края на годината. Това ми даде една увереност, че годината ще завърши добре. Това очакване впоследствие се потвърди и те изнесоха великолепни отчети в края на август, само няколко дни след като продадох тази опция, както и по-късно през ноември.

Ето и числата, така както бяха запланувани в самото начало. Както се вижда в таблицата, инвестицията включва 1 покрита кол опция на Tesla и 10 на Samsara. Страйк цената е съвсем малко над текущата цена, като идеята е, че вероятността да бъде премината е много голяма, особено в дългия 5-месечен срок до падежната дата. Развой, на който аз всъщност разчитам. Много често подобни покрити кол опции се продават точно с обратната идея – страйк цената да не се надмине, за да се прибере премията, да се задържат акциите и евентуално да се повтори операцията. Това е по-предвидимо и по-често изпълнимо с падежна дата, отстояща само на няколко седмици, но при по-дълъг период би трябвало да се очаква, че страйк цената ще се прескочи, опцията ще бъде упражнена и акциите ще се продадат.

таблица на планираната инвестиция

Отвъд конкретните числа, графики и крайни резултати в текста ще засегна и три теми, които са близки до обичайните, за които обичам да говоря. А именно – от света на психологията и емоцията при инвестирането. Ще говоря за нагласата и начина, по който гледаме на конкретна инвестиция. Тема, основоположна за успеха ни в инвестирането по принцип. Ще обърна внимание на риска при тази инвестиция и нещо, върху което разсъждавам напоследък – това, което наричам нишата на умерения риск. И разбира се, ще ви припомня, че една от функциите на парите е да правят още пари. Говорили сме за това и преди.

НАГЛАСАТА

В конкретното начинание с покрити кол опции, както вече казах, аз приемам възможността страйк цената да бъде надмината и точно това е част от моята стратегия. Аз ще бъда доволен на премията, която ще получа в момента на продажбата на опцията,и отказвам да мисля или да се тревожа за вероятни пропуснати ползи от допълнителния растеж над страйк цената. Сключвайки тази сделка, аз се съгласявам на таван на доходността от около 16% за 5 месеца. Тази психическа настройка за мен е изключително важна. Съгласявайки се на тази доходност и настройвайки се емоционално, че всякакви допълнителни пропуснати ползи не ме интересуват и няма да ме ядосат, аз опростявам до голяма степен емоционалното си ангажиране с този тип инвестиция. Ако вие инвестирате от известно време и имате опит, вие вероятно добре си давате сметка за важността на емоционалното състояние на инвеститора. То често е причина за това дали ще търпите успех или неуспех във вашите инвестиции. При конкретната инвестиция много елементи от сделката биват фиксирани още на първия ден, което ни оставя да наблюдаваме положението и да нямаме много желание и възможност да го променим.

Нуждата – най-често срещаният

естествен подбудител за креативни идеи

НИША НА УМЕРЕНИЯ РИСК

Плануваната доходност на пръв поглед изглежда ниска и би била пренебрегната от много от инвеститорите, които се занимават по-сериозно с инвестиции в акции. Когато споделих тази идея, чух мнения, че идеята е добра, но се виждат по-добри възможности за реализиране на по-високи печалби. Това ме накара да се замисля за това, което сега наричам ниша на умерения риск. В разговорите си с познати инвеститори и следейки инвестиционни форуми забелязвам основно две групи от инвеститори. Едните изповядват силно консервативно инвестиране, като разчитат на доходността от фондове, следящи широки индекси, или се стремят към 10-12% доходност на година. Другите – рисковите инвеститори – поддържат много агресивни портфейли в търсене на по-висока доходност. Сякаш инициативата, която аз предприемам с подобна продажба на покрита кол опция, попада някъде по средата между стратегиите на тези две групи и отваря възможности.

На пръв поглед действително 16% доходност не са кой знае какво, но ако някой си направи труда да пресметне, 16% за 5 месеца са всъщност около 38% на година. Реално никак не лоша доходност, смятам ще се съгласите.

Защо смятам, че рискът при тази инвестиция е умерен. По следните две причини:

- От една страна, при този тип инвестиция аз намалявам дългосрочния риск, като подбирам компании, с чиито акции бих се чувствал комфортно да остана, ако цената им остане под страйк цената към падежната дата. Аз съм склонен да държа техните акции при евентуален временен спад. Всичко, което е необходимо да се случи, за да спечеля пълната премия, е те в някакъв момент да се върнат към цената, на която ги купувам в началото на инвестицията. Аз дори не се стремя да спечеля от тяхното евентуално повишаване над покупната цена. Единственото, което бих искал, е цената да се върне там, където е била.

- Втора причина за намаления риск е премията, която получавам още в първия момент на сключването на сделката. Тя се явява буфер, който ми позволява дори ако сам реша да продам акцията под страйк цената към падежната дата, все още да бъда на печалба, пък макар и по-ниска от планираната. В конкретния пример, при всякаква цена на Samsara над $20.54 за акция и Tesla над $203.77 тази инвестиция ще бъде на печалба. Ето затова, при подбора на акции за подобна сделка има смисъл да се вземе предвид този процент надолу и аз неслучайно внимателно го пресмятам, и е един от критериите ми за подбор на компаниите кандидати за тази инвестиция. За Samsara той е около -18%, за Tesla -13%. Тоест, компании с по-голяма премия ми дават по-голям буфер и по-голямо спокойствие. А по-големи премии всъщност се плащат за компании, за които има по-голяма увереност, че ще покачат значително цената си в бъдеще. Което е и също това, което аз желая.

ПАРИТЕ СЛУЖАТ, ЗА ДА ПРАВЯТ ОЩЕ ПАРИ

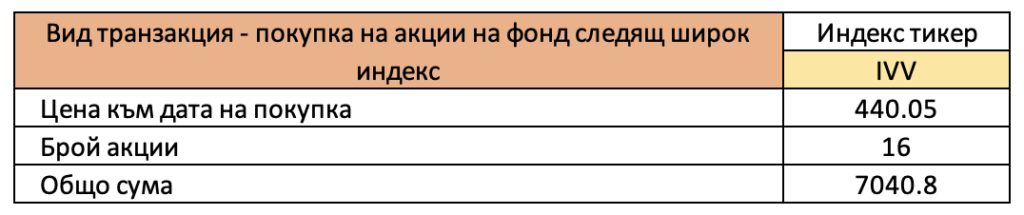

За да изпълня до крайност правилото, че парите служат, за да правят още пари, отказвам да държа в банка премията, получена от кол опциите, а вместо това решавам да завъртя колелото още един път и да ги инвестирам във фонд, следящ индекса S&P500. Пресмятам, че до изтичане на 5-месечния период до падежа на кол опциите фондът на два пъти ще получи и дивидент. Ето по този начин се стремя максимално да увелича печалбата. Когато падежната дата изтече, мога да продам акциите от фонда и да сметна общата печалба в проценти.

таблица на допълнителна инвестиция

Какво се случи

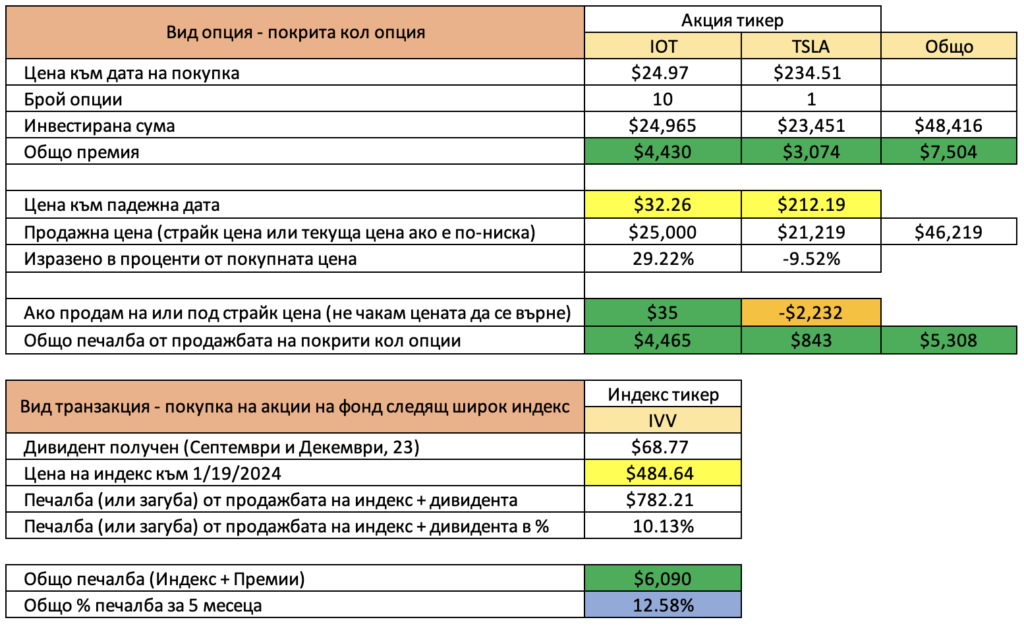

Както може да се види в таблицата по-долу, резултатът от начинанието е 12.58% доходност за 5 месеца. Опцията на Samsara беше упражнена и акциите се продадоха на страйк цена от $25 за акция. Опцията на Tesla не беше упражнена и акциите остават мое притежание. Какви варианти имам и какво ще направя с тях ще спомена в последната част от този материал.

таблица на крайния резултат

Постигната доходност за 5 месеца – 12.58%,

което би се равнявало на 30% на година

Имам няколко интересни наблюдения и разсъждения, които ще си позволя да споделя с вас.

Първо, за мен беше интересно да наблюдавам, защото както вече споменах това беше първият път, в който пускам толкова дългосрочна опция. Забелязах, че макар и двете акции дълго време да се движеха над страйк цената, купувачите на моите опции решиха да не упражняват своето право и да ги откупят от мен. Това е разбираемо, защото упражнявайки своето право на страйк цената, те продължават да бъдат на загуба от своята инвестиция, защото са ми платили премия, която би трябвало да избият. Да не забравяме, техният залог разчита на това акцията да се повиши доста повече и те да притежават акции, закупени на ниски нива, а именно на ниво страйк цена. Нека видим подробно какво се случи с двете опции през този период от време. Нека първо разгледаме Tesla.

графика на движението на цената на Tesla

Както може да се види, купувачът беше на печалба само в много кратък период от време – съвсем в началото на периода на опцията. Имал е възможност да упражни опцията, но е преценил да изчака. В крайна сметка, вече при достигане на падежната дата купувачът не е придобил Тесла акциите и е изгубил възможността да избие премията, която е платил. Продавачът, тоест аз, съм на печалба от премията минус разликата между покупната и продажната цена на акциите, ако реша да ги продам на цената към падежната дата. Купувачът вероятно не е очаквал този новогодишен спад на Тесла под страйк цената в последните 7 дни. В противен случай е щял да упражни опцията, за да избие поне част от премията.

графика на движението на цената на Samsara

Положението при Samsara е по-различно. Купувачът е бил над стойността, при която би бил на печалба, през дълги периоди от време и въпреки това не е упражнил опцията чак до падежната дата. Поинтересувах се от причините защо купувачите правят това. Причините са важни, за да мога аз самият добре да разбирам целия механизъм и стратегия при тази инициатива с дългосрочни опции. Моето проучване доведе до няколко правдоподобни отговора, които могат да се обобщят до това, че купувачът е оптимистично настроен и всъщност залага, че цената ще продължи да се качва. Тоест, той или тя търси по-високи печалби и не се примирява с ниски. Стратегия, която не попада в нишата за умерения риск. В случая със Samsara в крайна сметка към падежната дата купувачът на моята опция е на печалба, на печалба съм и аз от неговата премия. От любопитна гледна точка си струва да се сподели, че той печели по-малко от мен, но започва да притежава акциите и има потенциал да спечели повече, ако правилно прецени какво да прави по-нататък с тях.

В крайна сметка фактът, че опциите не се упражниха от купувача по-рано през периода на инвестицията, доведе до това, че парите, които инвестирах, останаха блокирани в тази сделка за 5 месеца. Ако бяха упражнили опцията по-рано, аз веднага щях да ги инвестирам отново, вероятно по подобна схема. Това е нещо, което смятам за важно, защото сега зная, че за в бъдеще не мога да разчитам на ранна продажба или би било рядкост.

Второ, според мен е важно също така да се отбележи, че и двете страни на тази сделка гледат в една посока и залагат на повишаваща се цена на акцията. Докато обаче купувачът залага на значително повишаваща се цена спрямо деня на сключване на сделката, за да реализира печалба (синия пунктир), аз съм напълно доволен да получа само премията и да се откажа от всички други възможни, вероятни, невероятни, имагинерни и мечтани пропуснати ползи. Например, в случая със Samsara, ако купя акции на $25 и днес към падежна дата ги продам на $32, каквато е тяхната стойност, ще получа 30% доходност, вместо постигнатите 12% общо от сделката. Но създавайки си правилната нагласа и емоционална настройка, това не ме притеснява и не е моята цел. По този начин аз влизам в нишата на умерения риск и се опитвам да спечеля от алчността на други, търсещи по-висока доходност.

Разбира се, че винаги има по-добра инвестиция, винаги има пропуснати ползи, но абстрахирайки се от подобни мисли, аз мога да бъда щастлив с поставена и постигната цел, която не гони план максимум. Ако си представите, че правите тази инвестиция под формата на – взех пари -> направих с тях още пари -> върнах първоначалните пари, не би трябвало много да се ядосвате от алтернативни пропуснати ползи.

Какво ще направя сега

Остана да споделя плановете си оттук нататък. Акциите на Samsara ще се продадат на страйк цената. В това няма никакво съмнение и в понеделник, 22 януари, аз ще установя това. Също така е напълно ясно, че акциите на Tesla няма да се продадат. Следователно пред мен стоят два варианта за това как да постъпя с тях:

- Мога да ги продам на цената, на която ще са в понеделник, 22 януари, първият ден след като се освободи опцията на цената, на която ще отвори пазара, и да фиксирам окончателната доходност от тази стратегия.

- Вторият вариант е да задържа акциите и да изчакам цената да се качи обратно до тази, на която съм ги купил, за да реализирам пълната премия.

Аз ще предпочета първия вариант. Както казах на няколко пъти, бих искал тази инвестиция да не е свързана толкова с движението на цената на акцията, колкото с премията, която се плаща и с търсенето на умерен доход. Акции на Tesla притежавам така или иначе като част от моя портфейл, тук целта е друга. На компанията предстои изваждане на тримесечен отчет на 24 януари, който може да накара тази волатилна акция да залитне силно в една или друга посока. За целите на текущата ми инвестиция аз смятам, че постигнах поставената си цел.

В дългосрочен план ще повторя това упражнение отново с падежна дата юни месец 2024 година, отново с 2 или 3 компании. Биха могли да са същите или други. Буферът, който ще получа от новите премии, ще добавя към печалбата от тази стратегия, за да си осигуря спокойствие и възможност за грешки. Целта ми отново ще бъде да инвестирам в нишата на умерения риск.